ISN-Schlachthofranking 2023: Konsolidierung in der Schlachtbranche setzt sich fort

Der Konsolidierungsprozess in der Schlachtbranche schreitet voran. Die Schlachtbetriebe stellen sich auf die veränderten Gegebenheiten ein – also vor allem auf geringere Schweineanlieferungen bei gleichzeitig hohen Betriebskosten. Bei den Schweinebestandszahlen ist mittlerweile immerhin eine leichte Stabilisierung erkennbar. Nichtsdestotrotz wurden im vergangenen Jahr und zu Beginn dieses Jahres aber weitere Schlachtstandorte geschlossen oder die Schlachtaktivitäten wurden gedrosselt. Dabei ist zu beobachten, dass die beiden größten Schlachtunternehmen im schrumpfenden Gesamtmarkt ihre Marktanteile weiter ausbauen können. Im laufenden Transformationsprozess nehmen die Unternehmensstrategien der Schlachtbetriebe zunehmend die Qualitäten im Lebendvieheinkauf in den Fokus, wodurch vertragliche Bindungen weiter an Bedeutung gewinnen.

Schlachtzahlen sanken 2023 nochmals deutlich

Im Jahr 2023 wurden in Deutschland ca. 43,9 Mio. Schweine geschlachtet, was ca. 3,3 Mio. bzw. 6,9 % weniger als im Vorjahr waren. Damit setzte sich der rückläufige Trend der Schlachtzahlen in nur leicht abgeschwächter Form fort. 2022 hatte es ein Minus von 9,2 % zum Vorjahr gegeben. Da die Schweinebestände durch die Corona-Krise, die Afrikanische Schweinepest (ASP) und die politischen Rahmenbedingungen in so einem hohen Tempo abgebaut wurden, waren deutliche Reaktionen in der Schlachtbranche unvermeidbar.

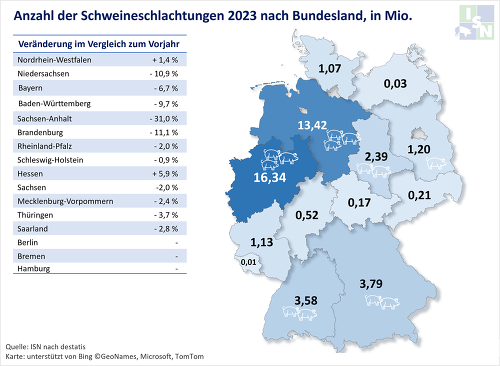

Die Auswertung der Schlachtzahlen nach Bundesländern zeigt große regionale Unterschiede in den Entwicklungen – vor allem in Nordrhein-Westfalen und Niedersachsen, wo zusammen genommen mehr als zwei Drittel aller Schweineschlachtungen in Deutschland stattfinden. In Niedersachsen wurden 2023 ca. 13,4 Mio. Schweine geschlachtet, was im Vergleich zu 2022 etwa 1,6 Mio. Schweine weniger waren (-10,9 %), während in Nordrhein-Westfalen mit 16,3 Mio. Schweinen sogar ca. 230.000 Schweine mehr als im Vorjahr geschlachtet wurden (+1,4 %). Erneut auffällig war die Abnahme der Schlachtungen in Sachsen-Anhalt von 3,5 Mio. auf 2,4 Mio. Schweine (-31,0 %), was der zweite massive Rückgang in Folge ist. 2022 waren dort mit 4,6 Mio. Schweinen noch fast doppelt so viele Schweine geschlachtet worden. In fast allen übrigen Bundesländern waren die Schweineschlachtungen ebenfalls (moderat) rückläufig. Lediglich in Hessen wurden mehr Schweine als im Vorjahr geschlachtet (+30.000 Schweine bzw. + 5,9 % auf 520.000), was aber aufgrund der eher geringen Stückzahlen im bundesweiten Vergleich nur von untergeordneter Bedeutung ist.

Mehr Schlachtschweineimporte aus den Niederlanden und Belgien

Die Schlachtschweineimporte nach Deutschland nahmen deutlich zu. Mit ca. 1,5 Mio. Schlachtschweinen wurden 20,0 % mehr Schweine aus den umliegenden Ländern zur Schlachtung nach Deutschland gebracht. Ca. 960.000 Stück kamen aus den Niederlanden - das entspricht einer Steigerung von 21,6 % zum Vorjahr. Sehr deutliche Anstiege der Liefermengen gab es auch aus Belgien; im vergangenen Jahr wurden mit ca. 370.000 Schlachtschweinen 57,4 % mehr als im Vorjahr geliefert. Die Schlachtschweinelieferungen aus Dänemark waren rückläufig auf ca. 110.000 Stück (-22,2 %).

Insgesamt schlachteten die deutschen Schlachtunternehmen im vergangenen Jahr also deutlich mehr Schweine aus dem Ausland, was auch auf das wesentlich geringere Angebot aus den deutschen Ställen zurückzuführen sein dürfte. Importzahlen wie vor der Corona-Krise und dem Schweinestau – als noch über 3 Mio. Schweine aus den umliegenden Ländern zur Schlachtung nach Deutschland kamen – liegen aber in weiter Ferne, zumal auch die Tierzahlen in den Hauptlieferländern in den vergangenen drei bis vier Jahren deutlich abgebaut worden sind.

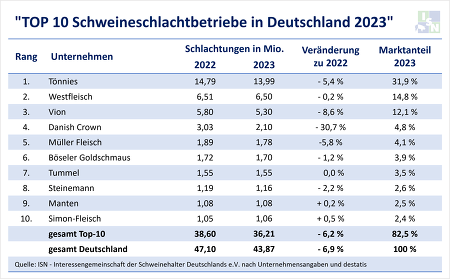

Top-10 Reihenfolge unverändert

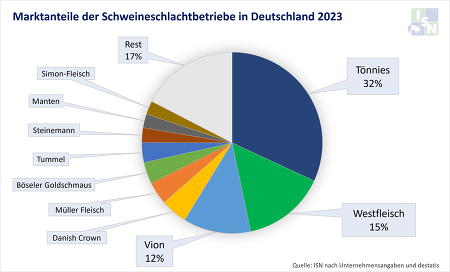

Nach den bereits großen Rückgängen bei den Schlachtzahlen im Jahr 2022 mussten sich die Schlachtunternehmen auch im Jahr 2023 erneut auf deutlich geringere Stückzahlen einstellen. Die zehn größten Schweineschlachtbetriebe schlachteten 6,2 % weniger als im Vorjahr, bei den übrigen Betrieben war das Minus mit 9,9 % noch größer. Durch diese Entwicklung können die Top-10-Betriebe mittlerweile 82,5 % der Schlachtungen auf sich vereinen, was einer Steigerung zum Vorjahr um 0,5 Prozentpunkte entspricht.

Unangefochten an der Spitze des Rankings der größten Schweineschlachter steht weiter Tönnies mit 13,99 Mio. Schweineschlachtungen im Jahr 2023. Das waren zwar etwa 800.000 Schlachtungen weniger als im Vorjahr, aber mit -5,4 % schrumpften die Schlachtzahlen beim Branchenprimus weniger stark als am Gesamtmarkt und so konnte Tönnies seinen Marktanteil auf 31,9 % steigern (+0,5 Prozentpunkte zum Vorjahr).

Auf dem zweiten Rang folgt das genossenschaftlich organisierte Unternehmen Westfleisch, welches sich 2023 dem Trend des stark rückläufigen Gesamtmarktes größtenteils entziehen konnte. Mit 6,50 Mio. Schweinen schlachtete Westfleisch fast genauso viele Tiere wie im Vorjahr (-0,2 %) und steigerte den Marktanteil dadurch von 13,8 % auf 14,8 %.

Den dritten Platz im Ranking kann das niederländische Schlachtunternehmen Vion im Jahr 2023 noch behaupten, der Rückstand auf die beiden Führenden des Rankings vergrößert sich allerdings. Mit 5,30 Mio. Schlachtungen musste Vion im vergangenen Jahr erneut ein deutliches Minus hinnehmen (-8,6 %). Schon im Vorjahr hatten sie überdurch-schnittliche Rückgänge von 17,1 % zu verzeichnen. Im laufenden Jahr werden die Schlachtzahlen dann voraussichtlich noch wesentlich deutlicher zurückgehen, denn Anfang 2024 hat Vion seine größten deutschen Schlachtstandorte in Emstek und in Perleberg verkauft. Seit Februar werden in Emstek keine Schweine mehr geschlachtet. Ehemals hatte dieser Standort eine Maximalkapazität von deutlich über 3 Mio. Schweinen pro Jahr, zuletzt war der Betrieb aber schon auf abgesenktem Niveau verlaufen. Während Vion in den vergangenen Jahren noch regelmäßig mit der Westfleisch um den zweiten Platz im Schlachthofranking gerungen hatte, verliert Vion durch die aktuelle Entwicklung den Anschluss an die beiden führenden Unternehmen, was im Ranking 2024 noch deutlicher werden dürfte.

Danish Crown verzeichnete auf dem vierten Platz des Rankings auch wesentlich geringere Schlachtzahlen als ein Jahr zuvor. Am einzigen deutschen Schlachtstandort des dänischen Unternehmens in Essen/Oldenburg wurden im vergangenen Jahr mit ca. 2,1 Mio. Schweinen knapp 1 Mio. Schweine oder 30,7 % weniger als im Vorjahr geschlachtet. Im Frühjahr 2023 hatte der Konzern eine drastische Reduzierung der Schlachtungen angekündigt, im weiteren Verlauf des Jahres sollte dann über die zukünftigen Kapazitäten entschieden werden. Inwiefern Danish Crown die Stückzahlen nach der Schließung des nahegelegenen Vion-Standortes in Emstek wieder steigern kann, dürfte sich demnächst zeigen.

Platz 5 des Rankings belegt weiterhin Müller Fleisch. 1,78 Mio. Schweineschlachtungen waren zwar ein Minus von 5,8 % gegenüber dem Vorjahr, aber der Vorsprung gegenüber den anderen Mittelständlern reichte aus, um den fünften Platz im Ranking zu behaupten. Diese kamen auf den Plätzen 6 bis 10 im Hinblick auf deren Schlachtzahlen relativ gut mit den sich ändernden Marktbedingungen klar. Böseler Goldschmaus (Platz 6.), Tummel (7.), Steinemann (8.), Manten (9.) und Simon-Fleisch (10.) konnten ihre Schlachtungen trotz des sinkenden Schlachtschweineangebotes mehr oder weniger stabil halten. Somit blieb es trotz der herausfordernden Situation in der Fleischwirtschaft bei der gleichen Reihenfolge im Schlachthofranking wie schon im Vorjahr.

Unternehmensstrategien verändern sich – Verträge gewinnen an Bedeutung

ISN-Marktanalyst Klaus Kessing ordnet die Zahlen des neuesten Schlachthofrankings ein und kommentiert die Entwicklungen in der Schlachtbranche wie folgt:

Auch wenn es im Schlachthofranking 2023 keine Positionsveränderungen gegeben hat, war und ist in der Schlachtbranche einiges in Bewegung. Angesichts der stark rückläufigen Tierbestände ist der fortgesetzte Konsolidierungsprozess auf der Schlachtstufe wenig verwunderlich. An einzelnen Schlachtstandorten, wie z. B. bei Tönnies in Sögel und Weißenfels, bei Danish Crown in Essen/Oldenburg, oder bei Vion in Emstek wurden die Schlachtungen teilweise erheblich heruntergefahren. Mehrere regionale Schlachthöfe mussten schließen, beispielsweise der Kronacher Schlachthof, die Schweineschlachtung München oder der Odenwald Schlachthof in Brensbach. Dass langfristig auch ein größerer Standort dauerhaft schließen müsste, war abzusehen, denn vor dem Hintergrund des rasanten Abbaus der deutschen Schweinebestände in den vergangenen Jahren existierten noch verhältnismäßig viele Schlachthaken. Letztlich hat es dann Anfang dieses Jahres den Vion-Standort in Emstek erwischt. Obwohl das ein bedeutender Schlachtstandort war, blieben die direkten Auswirkungen der Schließung auf die Schweinehalter aber überschaubar. In unmittelbarer Nähe gibt es mehrere weitere große Schlachtstandorte, welche ihre Schlachtungen wieder etwas hochfahren konnten. Da auch die Vermarktungssituation zum Zeitpunkt der Schließung aus Erzeugersicht günstig war - Schweine waren gefragt - und die Transportwege zu den alternativen Schlachtstandorten nicht wesentlich länger waren, gab es kaum Probleme bei der Umverteilung der Schweine und dem Aufbau neuer Handelsbeziehungen.

„Die Branche ist in Bewegung, mit weiteren Veränderungen ist definitiv zu rechnen", Klaus Kessing (ISN-Marktanalyst) ©ISN

Für das laufende Jahr erwartet Kessing weitere Veränderungen in der Fleischindustrie: Mittlerweile sehen wir bei der Schweinebestandsentwicklung eine Stabilisierung, trotzdem rechnen wir mit weiteren Anpassungen auf der Stufe der Schlachtunternehmen. Die Herausforderungen auf der Kostenseite, z. B. für Energie, Transport oder Verpackungsmaterial bleiben bestehen. Parallel zum Konsolidierungsprozess findet eine zunehmende Marktsegmentierung statt. Dabei spielen die Anforderungen der Abnehmer des Fleisches eine entscheidende Rolle. Vor allem die Pläne der Lebensmitteleinzelhändler bezüglich der zunehmenden Umstellung ihrer Sortimente auf höhere Haltungsformstufen erfordern auch Veränderungen auf der Schlachtstufe, was letztlich in einer stärkeren Integration der gesamten Wertschöpfungskette münden könnte

Die Schlachtunternehmen passen dementsprechend ihre Strategien an: Während früher tendenziell eher das Größenwachstum im Fokus stand, konzentrieren sich einige Schlachtunternehmen mittlerweile verstärkt auf die Auswahl und Sicherung der erforderlichen Qualitäten beim Einkauf am Lebendmarkt und sind gleichzeitig darauf bedacht, keine Übermengen einzukaufen. Konkret äußert sich das in verstärkten Bemühungen der Schlachtbetriebe, die Zukunftsbetriebe durch längerfristige Verträge an sich zu binden. Im Zuge einer immer stärkeren Fokussierung auf Nachhaltigkeitsaspekte dürften Verträge in Zukunft also noch stärker an Bedeutung gewinnen. Und auch auf Erzeugerebene sind engere vertragliche Bindungen zwischen Ferkelerzeugern und Mästern zu erwarten; unter anderem auch wegen der bevorstehenden Änderungen im Tierschutzgesetz. Zum Thema Drittlandsexport machen die jüngsten Entwicklungen Hoffnung. Nach den ASP bedingten Sperren sind mittlerweile wieder Lieferungen nach Südkorea oder in die Ukraine möglich und in den Verhandlungen um ein Regionalisierungsabkommen mit China wurden immerhin erste Fortschritte erzielt. Mehr Exportmöglichkeiten – vor allem von Nebenprodukten – in Drittländer könnten für viele Schlachthöfe in der aktuell herausfordernden Situation eine große Hilfe sein. Und auch die Schweinehalter können von einer höheren Wertschöpfung am Schlachtkörper profitieren.